本文作者:邵嘉平 博士

歐司朗光電通用照明全球銷售負責人

本文從LED上游芯片與封裝器件的角度出發,來談談幾個現狀及后續的展望,如有謬誤不當之處,請多多擔待并不吝賜教。

一、中美貿易戰與我們的出口市場

1. 中美

無論何時,對于照明行業而言,中國始終是最大的制造基地,美國始終是最大的單一消費市場。Signify收了伊頓集團的Cooper Lighting Solutions,Cree Lighting出售給Ideal Group,Acuity Brands更是一堆買買買(其專業燈具的基數大、需要持續增長有壓力),那些Big boss (big retailers, Walmart, THD, Lowe’s, Costco等) 也不斷與時俱進,浙江(寧波)、福建(廈門)、廣東(深圳)出口大戶們數十年深耕細作的北美(美國、加拿大)市場在2019年遭遇到一定程度的波折與起伏,但是大盤面沒本質變化。

“得北美者得天下”,不管是Nichia, Cree, Lumileds的根深蒂固,還是Samsung LED, Seoul Semicon的苦心經營,抑或是Osram OS, Luminus, Epistar的銳意進取,品牌、IP、性能、性價比,北美市場最為透明和公平、公正。

在應用層面:

(1) 光源產品所用主流的2835 PCT及燈絲型封裝器件:

以2700K CCT為例,Ra 主要為80, 90選項,主要面向家居和商用:

· 9V / 1W / 105 – 110 lm / Ra 90, lm/$已經超過10,000 lm/$,

· 18V / 1W / 125 – 130 lm / Ra 80, lm/$已經超過12,000 lm/$,

· 36V / 54V / 72V 高壓 1W器件在出貨總體占比中位數尚少,

· 而陶瓷直條燈絲 (40/53mm length長度, 3/1.5mm width寬度, 25 dies of 818 or 717 chips inside)的lm/$已經達到6,000 lm/$量級。

(注: 4000K Indoor Tube / Panel / Troffer 等Office所用3V / 0.5W and 0.2W 2835 PCT and PPA封裝器件,65mA驅動下采用不同芯片尺寸,光效可有165 – 185 – 205 – 215 lm/W不同層級的表現。)

(2) 燈具產品所用主流的EMC 3030, 5050, 3737封裝及陶瓷大功率封裝器件:

以4000K CCT為例,Ra 主要為70, 80選項,主要面向戶外和工業等專業燈具,

· 6V / 150mA / 3030光效可達160 – 170 lm/W, lm/$為6,000 lm/$;

· 24V 或者 6V / 45mA 或者 180mA / 5050光效可達205 – 215 lm/W, lm/$為1,400 lm/$(降低驅動為1W時,若為2W驅動則達2,500 – 3,000 lm/$);

· 陶瓷大功率如Oslon Square, XLamp XPG在700mA 光效為160 – 165 lm/W, lm/$為1,200 lm/$;

· EMC大功率如OSConIQ P3737 (2W) 在700mA光效為155 – 160 lm/W, lm/$為2,100 lm/$。

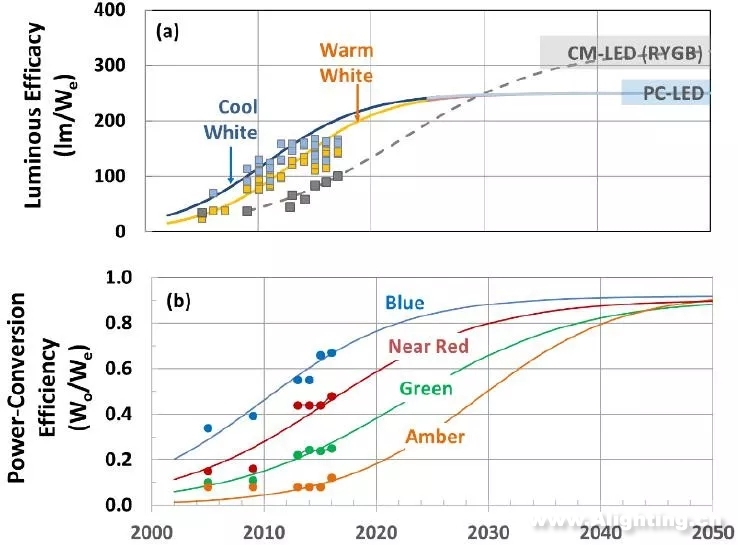

基本跑贏DoE SSL 2019版最新的LED封裝器件Roadmap技術路線圖。

DoE SSL Roadmap 2019

后市變化尚存在較多不確定性,譬如前陣子UCSB針對沃爾瑪以及GE的燈絲專利訴訟,ITC相關的貿易調查,首爾時不時類似Patent Troll的上下折騰,亮銳與科銳等昔日強者的光環褪色,日亞和歐司朗等巨擘的厚實積淀正慢慢發酵,在此大背景下,作為中國照明制造商,跟上下游合縱連橫的基本盤不會變,需要更加凸顯自身在規模Scale、速度Speed等方面的優勢,有所為、有所不為,有所不為而后可以更有所為,合理的利潤空間必須爭取,必要的研發投入必須增強,針對北美那些大買手,同行間不宜進行無底線的價格戰,要敢于說不,講到底,真有硬實力,他不來找你也難,畢竟最齊全、最有性價比的照明供應鏈只有在中國。

從這層意義上來說,US – China Tariffs中美貿易戰對我們照明行業的中短期影響是有的,相信2019以及2020 1H的對美出口數據并不華麗,但相信自2020 2H及往后會回歸常態。

2. 歐洲及中東市場

Middle-East中東替換類光源及戶外路燈是過去2 – 3年的一大亮點,特別是路燈改造,許是那地區能源概念強調的緣故,不管是新裝和舊城改造、災后重建等,都講規格性能,市場表現不俗。

Europe歐洲區是老牌照明巨頭橫行的地方,荷蘭Signify昕諾飛自不必多說,奧地利Zumtobel (旗下含Thorn, Tridonic等子品牌) 奧德堡,比利時Schreder (路燈之王) 施萊德,瑞典Fagerhult法格赫收購了意大利iGuzzini,德國的ERCO, BEGA等老而彌堅,我所在的Osram歐司朗專注于光電子轉型和創新,算是各有各路,LED化近幾年是突飛猛進了,相比北美,對于規格、專利沒那么最為敏感,但更注重于燈具的工業設計、系統設計等,市場表現在2018 – 2019全球范圍內頗為亮眼。

IKEA宜家超市內的SMD Bulbs, Filaments Bulbs, 還有智能Kits, Horti Kits, 都讓人耳目一新。

3. 南美與其他中北美市場

巴西、阿根廷、智利、委內瑞拉以及中北美市場的LED光源及燈具市場吸引了一大批中國OEM / ODM廠商,特別是戶外路燈,國內代表性企業如華普HPWinner、勤上Kingsun、晶和Lattice、洲明Unilumin、亞示Yaships等浸淫多年,但局部地區的政壇動蕩,營商環境并不十分理想,普遍性的回款周期長、甚至有些終端客戶的商譽較差,使得本區域內照明生意有時增量不增收、存在一定的財務風險。

4. 印度與南亞市場

印度、巴基斯坦、孟加拉,等等,廣袤的南亞次大陸,其人口、市場都讓人怦然心動。

印度過去幾年的EESL tender牽動很多人的心,昕諾飛、歐普、木林森等巨頭在印度市場也不可謂投入不深,但終端接受價錢、復雜的渠道關系,等等,也都讓人頭皮發麻。

5. 東南亞及澳洲市場

越南、泰國、菲律賓、印尼、馬來西亞、新加坡等地區市場增長潛力較大。

其中越南、泰國、馬來西亞等地區在1. 中美貿易摩擦的大背景下,成為中國廠商“走出去”、供應鏈轉移的一種可能選項,但究竟效益幾何,可能還需多些時日觀察,晨豐、陽光等行業內的相應“吃螃蟹者”對此評價也不盡全同,讀者可留意有關的報道。

另外,澳洲的Gerald, SAL, … 實力不弱,均是中國貼牌為主,而新西蘭地區的LED應用也具有一定推廣前景。

6. ALL Others (主要包括日本、韓國及中國香港、中國臺灣地區等)

日本、韓國及中國香港、中國臺灣地區都具有一定的市場封閉性,本地頭部企業如日本松下、東芝、夏普、Iris etc. 已經占據了本地的絕大多數市場份額,中國企業除了少數能幫其做一定比例的貼牌代工外,發展空間有限。

世界經濟發展的晴雨表決定了LED行業的大周期,新經濟、高效能、講環保,這些是根本,碳排放、城市化、智能化,這些也是大潮流,除了照明,我們現在一直講Beyond Illumination超越照明,非視覺效應、新型顯示、激光、傳感、智能化與IoT (Connected Light) 等泛LED的發展也是后面我們所要探討的,但請始終牢記:通用照明General Lightings或者說Illumination目前是LED的基石。